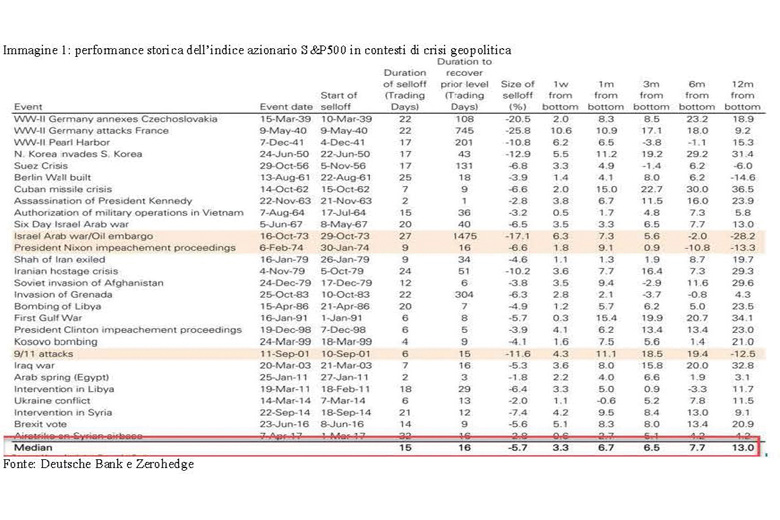

Venti di guerra da est. Il nastro si riavvolge e sembra di essere tornati ad un sequel molto più pauroso di un film visto nel 2014, quando il Presidente russo Putin annetté con un colpo di spugna la penisola di Crimea (territorio Ucraino) alla Russia dopo che nel paese episodi di violenza nella capitale di Kiev, iniziati a causa della volontà di parte del popolo di cucire relazioni migliori con il mondo occidentale, tagliando o rendendo meno forte il filo di collegamento con la Russia, erano culminati con la cacciata dell’allora presidente, il filo-russo Janukovyč. I mesi successivi furono estremamente tesi: si venne a creare una spaccatura all’interno del paese ucraino, con le due province del Donbass (Doneck e Lugansk) che proclamarono la loro indipendenza e che da allora sono sostenute finanziariamente e militarmente dalla Russia. Il Donbass è strategico per la Russia, in quanto si trova al confine est tra Ucraina e Russia costituisce un “cuscinetto” nei confronti del mondo occidentale ma soprattutto di una eventuale presenza della NATO ai confini russi. La Russia, per effetto di tali interferenze, fu oggetto di importanti sanzioni finanziarie da parte del mondo occidentale. Sebbene la guerra iniziata allora apparisse sino a poche settimane in una sorta di ibernazione, non è mai veramente terminata. Tuttavia i recenti avvenimenti hanno portato a una brusca escalation del conflitto e hanno spinto la Russia a riconoscere ufficialmente le due province di Doneck e Lugansk, innescando una recrudescenza del conflitto, che è purtroppo culminata in un’invasione tout court dell’Ucraina. La situazione, nel momento in cui si scrive questo pezzo, rimane estremamente fluida e soggetta a mutamenti che verosimilmente appaiono difficilmente prevedibili. L’unica certezza è che tensioni geopolitiche in una zona strategica per le forniture di gas e altre materie prime gettano benzina sul fuoco a livello inflativo, rendendo ancora più complicato il lavoro delle banche centrali ma soprattutto rendendo più difficoltosa la vita per i cittadini, europei in primis! I mercati finanziari non amano l’incertezza e hanno reagito in maniera negativa. Nei momenti come l’attuale, solitamente non paga agire di pancia, mentre occorrerebbe – anche se è molto difficile – ragionare a mente fredda ed in modo lucido. Interessante analizzare come si sono comportati storicamente i mercati finanziari in situazioni di crisi geopolitiche (Imm. 1): statisticamente i movimenti negativi, sebbene in certi casi di entità importante, si sono rivelati di breve durata. In effetti la mediana ci dice che la durata dei ribassi è stata di 15 giorni, con ribasso medio del -5,7% e performance del +13% a 12 mesi dal raggiungimento dei minimi. Rimane valido l’assunto che ci troviamo in una situazione inesplorata che non possiamo sapere come si evolverà.

I MERCATI FINANZIARI

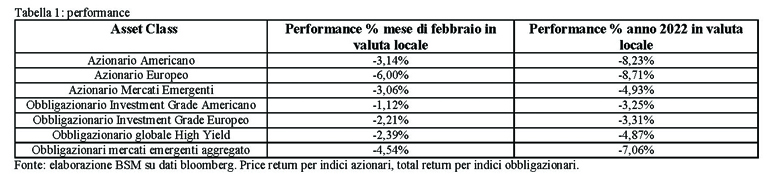

Anche febbraio si è chiuso con performance negative su praticamente tutte le asset class. Infatti, il sentiment che già non dei migliori per via di un possibile restringimento delle politiche monetarie, è stato letteralmente sotterrato dall’invasione dell’Ucraina da parte della Russia, che hanno dato il via ad un movimento di flight to quality che ha beneficiato gli asset considerati beni rifugio come ad esempio l’oro, il dollaro americano ed il franco svizzero.

L’ECONOMIA GLOBALE

La situazione macroeconomica già da qualche mese stava mostrando segnali di indebolimento, anche se tuttavia la ripresa post-pandemia non apparisse in discussione. Lo scenario di base vede ancora una probabilità elevata che il 2022 registri un andamento positivo della crescita, pur tuttavia permanendo forti rischi al ribasso, anche a seguito dell’aumento delle tensioni geopolitiche che potrebbero aprire scenari difficilmente immaginabili sino a poche settimane fa e che potrebbero portare le banche centrali a fare gradualmente dietrofront nelle loro intenzioni di restringimento delle politiche monetarie. Tuttavia, non aiutano di certi i livelli inflativi elevati che, a causa del recente apprezzamento delle materie prime energetiche, potrebbero subire ulteriori aumenti nei prossimi mesi. I dati ad elevata frequenza mostrano una situazione ancora positiva ma in deterioramento, soprattutto per quanto riguarda il settore dei servizi. Nell’ultimo periodo, l’unica variabile che ha mostrato risvolti positivi è stata quella della pandemia, che sta mostrando un calo della curva per quanto riguarda i contagi ma soprattutto dei decessi e delle ospedalizzazioni.

EVENTI DA MONITORARE

La situazione ad est è super fluida e di complicata lettura, pertanto è ovvio che le notizie market-mover nel prossimo periodo verranno da lì. Tuttavia, già dalla prossima settimana ritornerà pressante il tema primario, ossia quello delle banche centrali che si trovano alla presa con l’inflazione. Infatti, BCE e Banca Centrale Americana sono attese al varco rispettivamente per il 10 e per il 16 marzo. Se per la prima non sono attese particolari novità, dalla seconda ci si attende un rialzo dei tassi di interesse (che il mercato sconta ora di 25 punti base rispetto ai 50 che scontava sino poco prima che la Russia invadesse l’Ucraina). In tal senso, il peggioramento della situazione geopolitica potrebbe paradossalmente giovare a quelle asset class che negli ultimi mesi avevano particolarmente sofferto le aspettative di rialzo dei tassi, come ad esempio il settore azionario tecnologico, in quanto le banche centrali potrebbero adottare un approccio più prudente nel processo di normalizzazione monetaria. Il vero rischio è ora quello di entrare in un contesto di stagflazione. Interessante notare come comunque il mercato futures dei Fed Funds sconti – per quanto riguarda l’America – rialzi dei tassi di interesse sino al 2024, per poi assistere ad una discesa (grafico 2).

I PORTAFOGLI

Sui mercati finanziari siamo passati nel giro di pochi mesi dall’euforia alla calma, dalla calma alla paura e negli ultimi giorni dalla paura al panico. Le variabili con cui dobbiamo confrontarci sono oggi sia di natura geopolitica – che per sua natura ha tratti di imprevedibilità elevata – sia macroeconomica, con le principali banche centrali che dovranno dare quantomeno un segnale rispetto a livelli inflativi ormai giudicati da troppo tempo superiori ai target. Tale contesto lascia presagire che potremmo assistere anche nel prossimo periodo al proseguimento della price action vissuta dall’inizio dell’anno, con momenti di tensione intervallati ad altri più calmi, ma con tendenza generale non positiva su tutte le principali categorie di investimento. Lo scorso mese avevamo scritto che un fattore importante da monitorare sarebbe stato la tenuta o meno del mercato del credito ed effettivamente nell’ultimo mese abbiamo assistito ad un peggioramento delle condizioni finanziarie sebbene gli spreads di credito siano ancora a livelli non ritenuti preoccupanti. Tuttavia, se tale movimento dovesse prendere maggiore vigore, assisteremmo sicuramente ad un peggioramento della situazione. Tuttavia, dall’altro lato, non bisogna dimenticarsi come il contesto macroeconomico, anche a seguito dei segnali incoraggianti provenienti sul fronte pandemico, appare ancora in discreta salute e pertanto l’eventuale negatività di mercato potrebbe rivelarsi passeggera e quindi non appare saggio prendere posizioni radicali ma invece rimane importante mantenere la rotta ed allungare l’orizzonte temporale. Infatti, portafogli robusti ben disegnati dalla partenza permettono sostanzialmente di potersi “disinteressare” dei movimenti di breve-periodo focalizzandosi sul raggiungimento degli obiettivi di medio-lungo periodo, che non vengono influenzati dalla volatilità passeggera, caratteristica questa che è fisiologica dei mercati finanziari. Più tatticamente, risulta al momento interessante coprire parzialmente le componenti più volatili dei portafogli per il tramite di classi di investimento che beneficerebbero di un peggioramento della situazione geopolitica, come ad esempio l’oro e il Dollaro Americano; posizioni queste che comunque, per un investitore euro-centrico, dovrebbero rappresentare una bassa percentuale di portafoglio. Per il prossimo periodo, i segnali provenienti dai nostri modelli quantitativi ci suggeriscono di:

• Aumentare – possibilmente durante giornate caratterizzate da andamento negativo – in maniera graduale l’esposizione azionaria portandola in linea o a livelli leggermente superiori ai pesi stabiliti in sede di asset allocation strategica o, qualora si sia già allineati, portandola leggermente sopra al target.

• Tenere l’esposizione all’obbligazionario con rischio di credito leggermente al di sotto del peso stabilito in sede di asset allocation strategica.

• Mantenere l’esposizione all’obbligazionario privo di rischio vicina al peso stabilito in sede di asset allocation strategica.

Denis Manzi