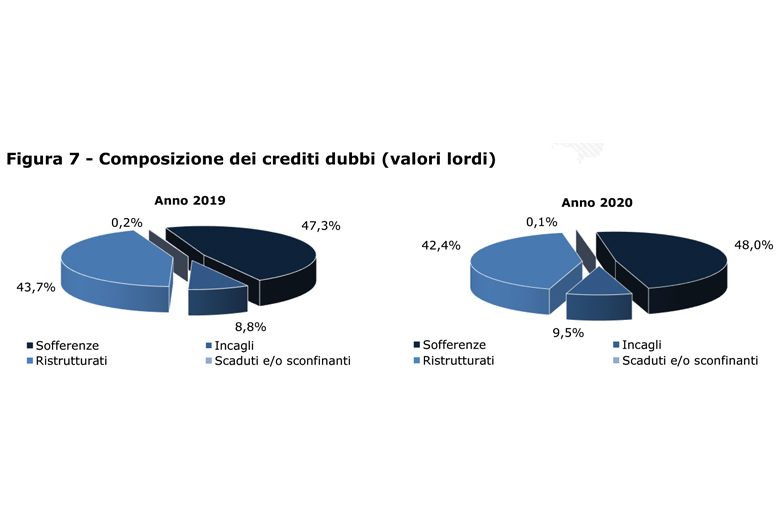

Via libera della Commissione Finanze al progetto di legge sulle cartolarizzazioni con 10 voti favorevoli e 3 contrari e andrà in Consiglio Grande e Generale per la seconda lettura con relatori Stefano Giulianelli del Pdcs per la maggioranza e Matteo Ciacci di Libera. Una seconda lettura che vede il testo presentato a inizio anno profondamente cambiato, ma che lascia intatto l’obiettivo, ovvero “ introdurre nell’ordinamento sammarinese una disciplina esaustiva dell’istituto della cartolarizzazione sul piano civilistico, capace di disciplinarne il meccanismo e il ruolo assunto da ciascun attore nel corso del procedimento”, come ha ribadito più volte il Segretario alle Finanze, Marco Gatti. Un provvedimento tecnico (e anche molto complesso), che ha però una valenza su temi molto popolari a San Marino, ovvero quei Non Performing Loans che sono entrati a pieno titolo nel linguaggio comune e che da anni tengono ostaggio tutto il sistema bancario del Paese, che per sgravarsi di questo enorme peso (la stima di Banca Centrale è di 482 milioni di crediti dubbi, in diminuzione rispetto a fine 2020, quando ammontavano a 565 milioni) necessita di strumenti più efficaci, gli stessi che del resto hanno gli altri Paesi da diverso tempo.

LA STORIA: DAL PROGETTO ABS AI DUE PDL DI OGGI

L’Italia, per fare un esempio, ha approvato la cartolarizzazione nel lontano 1999, mentre a San Marino il primo progetto è stato presentato solo nel 2017 da ABS. Quel progetto, ha ricordato Gatti, “fu mandato al vaglio di Banca d’Italia che fece una nota sullo stesso, dove prendeva atto di questa proposta. I due punti più significativi della lettera è dove parla di ‘strategie allineate alle prassi auspicate da Banca d’Italia per la risoluzione degli NPL’ e il legare alla garanzia statale che ‘persegue obiettivi simili alla garanzia pubblica utilizzata in Italia’. Abbiamo ripreso in mano il progetto e lo abbiamo diviso in due progetti, uno sulle procedure esecutive civili, affidato al collega Ugolini, e uno sulla cartolarizzazione, portato avanti dalla mia Segreteria. Il 12 giugno sono state mandate due bozze ai gruppi (uno per BNS e uno per le cartolarizzazioni, ndr). I documenti sono stati discussi e presentati dalla Segreteria il 18 giugno 2020. Da qui sono arrivate alla Segreteria osservazioni da più parti, noi le abbiamo prese in esame tutte, abbiamo interloquito con chi le aveva presentate per arrivare al progetto depositato il 9 febbraio 2021”.

LA NOVITÀ: DAL “PRO SOLVENDO” AL “PRO SOLUTO”

Dopo la prima lettura, ha spiegato ancora Gatti, “abbiamo avuto anche due incontri rilevanti con organismi internazionali, FMI e Fitch, con cui abbiamo dibattuto di questo progetti e loro ci hanno avanzato alcune criticità. Hanno ritenuto che il pdl fosse un significativo passo avanti, rispetto la mancanza di procedure esecutive e dall’altro sicuramente per il fatto di dotare l’economia di uno strumento come la cartolarizzazione, che non era presente. Non condividevano – perché per loro non incisivo – il fatto che lo strumento di cartolarizzazione prevedeva non la cessione per soluto ma per solvendo dei crediti, mantenendo un legame del credito con l’originator talmente forte che rendeva debole il processo e ci hanno invitato a rivalutare questo aspetto. Abbiamo quindi lavorato con il settori bancario per convincerlo a fare questo passo ulteriore per una fiducia verso un pdl che non nascondeva retroscena e garantiva invece la possibilità di trasparenza in tutto il procedimento rispetto alle decisioni da prendere sui crediti da parte della banche. Abbiamo lavorato per modificare il testo sotto l’aspetto formale, mentre il cambiamento di sostanza è data dal fatto che adesso la cessione del credito non è fatta in modalità ‘pro solvendo’, ma ‘pro soluto’, in pratica è una cessione definitiva del credito. Questo”, ha spiegato Gatti in Commissione, “permette alle banche di poter vedersi riconoscere in termine di valore assoluto una ‘derecognition’ maggiore rispetto ai crediti cartolarizzati”. E questo va nell’ottica di un futuro ben delineato: “La scelta della cartolarizzazione compete agli istituti, noi vogliamo andare verso Basilea 3 e le banche devono fare scelte su massa di crediti non performanti. Noi oggi lavoriamo a un Pdl che darà strumenti per ridurre in maniera significativa l’esposizione degli NPL. Rientra nei dettami degli organismi internazionali e garantisce alle banche possibilità di poter assorbire nel tempo eventuali minori introiti ai crediti che hanno nel loro conto patrimoniali, ancorché siano crediti già svalutati”.

IL PUNTO CRITICO: LE GARANZIE DELLO STATO

Come noto, “il processo di cartolarizzazione è volontario”, ha ribadito Gatti illustrando il progetto di legge in Commissione, “le banche dovranno decidere quali crediti cartolarizzare con emissione di un veicolo che emetterà delle obbligazioni (abs) e i crediti ceduti dovranno essere valutati da un valutatore. Chi valuta i crediti prenderà il portafoglio delle banche e dirà quanto c’è in attivo e quanto rispetto ai crediti si potranno incassare dal processo di cartolarizzazione. Poi non è detto sarà quello che si incasserà – le banche hanno già svalutato il 65% dei crediti originari – è possibile si incassi anche di più. Lo Stato dovrà decidere a quel punto se e quanta garanzia prestare: fisserà l’importo e la remunerazione e quella somma che lo Stato garantirà produrrà emissione di abs senior. Se invece lo Stato dice che il valutatore non lo convince, allora ci sarà emissione senza le senior, senza che lo Stato presti garanzie”. Insomma, “lo Stato ha mani libere per decidere se e quali garanzie prestare e questo non impedisce di fare cartolarizzazione”, ma solo che ci saranno titoli senior (più tutelati, perché garantiti dallo Stato) e altri non senior, come le abs junior, quelle con bassa possibilità di recupero proprio perché per il valutatore ha stimato che la somma non è recuperabile. In pratica, questo strumento dà “la possibilità allo Stato di non fare l’operazione se non è conveniente. La politica è informata e l’organo esecutivo si prende la responsabilità della cartolarizzazione”. Ed è sul tema delle garanzie dello Stato – e della discrezionalità in mano al Governo – che si è aperto il dibattito (dentro e fuori dalla Commissione, vista la critica lanciata dalla CSdL).

LE CRITICHE E LE REAZIONI DEI GRUPPI POLITICI

Durante l’esame in Commissione vengono infatti respinti tutti gli emendamenti delle opposizioni ad eccezione di uno di Libera che è stato modificato in accordo con la maggioranza, per poi essere accolto all’unanimità e prevede un riferimento ogni sei mesi in commissione finanze sulle cartolarizzazioni, garantite dallo Stato.

“Pensavo a una blindatura del testo, dopo l’arrivo in commissione e il silenzio di questi mesi, ed è stato effettivamente così”, ha commentato Andrea Zafferani di Repubblica Futura, che aggiunge: “Le criticità forse sono addirittura aggravate. Il governocentrismo totale in tutte le scelte è l’elemento che preoccupa di più e può far pensare a un processo non trasparente. Il progetto di legge non ci soddisfa”. Meno netta la posizione di Eva Guidi (Libera), ma comunque contraria alla formulazione finale: “Sottolineo la disponibilità della presidente Denise Bronzetti in questi due giorni. È un progetto di legge sistemico ed è importante il dialogo con la maggioranza. Abbiamo cercato di portare un contributo a un progetto cui teniamo molto, le banche hanno grande importanza, per arginare il rischio posto allo Stato, guardando anche in casa di altri. La Repubblica ha tutte le carte per rivolgersi sul mercato internazionale: la valutazione deve essere indipendente e sulle attività del servicer per il recupero ruota tutto il progetto. L’articolo con più dubbi è quello relativo al veicolo di sistema, si poteva fare un passo in più, c’è il rischio forte che il valutato scelga il valutatore. Non condividiamo al di là delle finalità molti dei punti portati avanti”. Chi è soddisfatto è invece Stefano Giulianelli (Pdcs): “Sono stati due giorni intensi di lavoro per una legge tecnica che richiede competenze professionali di un certo livello. E che ha una rilevanza strategica per il sistema bancario: l’obiettivo principale è mettere in sicurezza gli istituti di credito, trovare strategie di risoluzione per gli NPL in pancia alle banche, efficientare la loro attività di recupero in modo che il sistema bancario possa accreditarsi in maniera positiva per tutti gli investitori internazionali e le autorità, a partire da Fmi. Spero ci sia una condivisione come sistema”. Dello stesso avviso il collega di maggioranza Iro Belluzzi (Noi per la Repubblica): “E’ un passaggio molto importante, che serve per tutelare il sistema bancario e dovrebbe andare a sostegno dell’economia. Non devono essere però i cittadini a pagare, le garanzie dello Stato siano l’ultima spiaggia. C’è da fare un percorso che vada verso lo sviluppo e l’appetibilità del sistema”. E a tal proposito Belluzzi sprona i colleghi: “Come maggioranza e politica servono altri passaggi per ripartire veramente”. ’elevata incidenza di crediti deteriorati (Non Perfoming Loans) negli attivi bancari costituisce un elemento di ostacolo alla ristrutturazione del sistema bancario, tenuto conto dei negativi effetti sugli equilibri tecnici (trattandosi di asset in larga misura illiquidi e infruttiferi) ai fini del recupero di adeguati livelli di redditività. A tale riguardo, appare non più procrastinabile l’introduzione di strumenti efficienti, ispirati alle migliori prassi internazionali, per il deconsolidamento degli NPL mediante operazioni di cartolarizzazione che apportino liquidità, preservando al contempo il reale valore economico degli attivi ceduti, evitando indebite cessioni di valore a scapito degli originator”.